Avís

Aquest text ha estat modificat per:

Estem treballant per incorporar el nou text refós que en breu estarà disponible.

Disculpeu les molèsties.

- Decret 90/2025 del 12-3-2025, de modificació del Reglament de desenvolupament de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió.

Estem treballant per incorporar el nou text refós que en breu estarà disponible.

Disculpeu les molèsties.

Reglament de desenvolupament de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió (Text refós per LesLleis.com)

Índex

[Mostra/Amaga]- Títol I. Disposicions generals

- Capítol primer. Objecte, àmbit d’aplicació i definicions

- Capítol segon. Excepcions a l’aplicació dels requisits prudencials en base individual, subconsolidada i consolidada

- Secció primera. Excepcions a l’aplicació a escala individual dels requisits prudencials

- Secció segona. Excepcions a l’aplicació a escala consolidada dels requisits prudencials

- Article 8. Excepcions a l’aplicació dels requisits sobre una base consolidada

- Article 9. Societats financeres de cartera o societats financeres mixtes de cartera que tinguin com a filials tant una entitat bancària com una empresa d’inversió

- Article 10. Aplicació dels requisits del títol V en base consolidada

- Article 11. Excepció a l’aplicació dels requisits de fons propis en base consolidada als grups d’empreses d’inversió

- Article 12. Excepció a l’aplicació dels requisits de ràtio de palanquejament en base consolidada als grups d’empreses d’inversió

- Article 13. Supervisió de les empreses d’inversió exemptes d’aplicar els requisits de fons propis en base consolidada

- Article 8. Excepcions a l’aplicació dels requisits sobre una base consolidada

- Títol II. Fons propis

- Capítol primer. Elements dels fons propis

- Secció primera. Capital de nivell 1 ordinari

- Article 14. Elements de capital de nivell 1 ordinari

- Article 15. Instruments de capital de nivell 1 ordinari

- Article 16. Conseqüències si els instruments de capital de nivell 1 ordinari deixen de reunir les condicions previstes

- Article 17. Instruments de capital subscrits per les autoritats públiques en situacions d’urgència

- Article 18. Cobertures de fluxos d’efectiu i canvis en el valor dels passius propis

- Article 19. Ajustaments per risc de crèdit

- Article 20. Deducció de determinats elements com a alternativa a la seva ponderació al 1.250%

- Article 21. Deducció d’actius intangibles

- Article 22. Deducció d’actius per impostos diferits que depenen de rendiments futurs

- Article 23. Impostos abonats per excés, pèrdues fiscals retrotretes i actius per impostos diferits que no depenen de rendiments futurs

- Article 24. Deducció dels actius de fons de pensió de jubilació de prestacions definides

- Article 25. Deducció dels instruments propis de capital de nivell 1 ordinari

- Article 26. Inversions significatives en un ens del sector financer

- Article 27. Deducció de la tinença d’instruments de capital de nivell 1 ordinari d’ens del sector financer i quan l’entitat té una tinença recíproca destinada a incrementar artificialment els seus fons propis

- Article 28. Deducció de la tinença d’instruments de capital de nivell 1 ordinari d’ens del sector financer

- Article 29. Deducció de la tinença d’instruments de capital de nivell 1 ordinari quan l’entitat no tingui una inversió significativa en un ens del sector financer

- Article 30. Deducció de la tinença d’instruments de capital de nivell 1 ordinari quan l’entitat tingui una inversió significativa en un ens del sector financer

- Article 30 bis. Exposicions dubtoses

- Article 30 ter. Mesures de reestructuració o refinançament

- Article 30 quater. Deducció per exposicions dubtoses

- Article 31. Exempció de la deducció a efectuar en els elements del capital de nivell 1 ordinari

- Article 32. Requisits de la deducció en cas de consolidació, de supervisió addicional o de sistemes institucionals de protecció

- Secció segona. Capital de nivell 1 addicional

- Article 33. Instruments de capital de nivell 1 addicional

- Article 34. Restriccions a la cancel·lació de distribucions per instruments de capital de nivell 1 addicional, i condicions que podrien impedir la recapitalització de l’entitat

- Article 35. Amortització o conversió d’instruments de capital de nivell 1 addicional

- Article 36. Conseqüències en el cas que els instruments del capital de nivell 1 addicional deixin de reunir les condicions previstes

- Article 37. Deducció de la tinença d’instruments propis de capital de nivell 1 addicional

- Article 38. Deducció de la tinença d’instruments de capital de nivell 1 addicional d’ens del sector financer quan l’entitat tingui una tinença recíproca destinada a incrementar artificialment els fons propis

- Article 39. Deducció de la tinença d’instruments de capital de nivell 1 addicional d’ens del sector financer

- Article 40. Deducció de la tinença d’instruments de capital de nivell 1 addicional quan l’entitat no tingui una inversió significativa en un ens del sector financer

- Article 33. Instruments de capital de nivell 1 addicional

- Secció tercera. Capital de nivell 2

- Article 41. Instruments de capital de nivell 2

- Article 42. Amortització dels instruments de capital de nivell 2

- Article 43. Conseqüències en cas que els instruments de capital de nivell 2 deixin de reunir les condicions previstes

- Article 44. Deducció de la tinença d’instruments propis de capital de nivell 2

- Article 45. Deducció de la tinença d’instruments de capital de nivell 2 d’ens del sector financer quan l’entitat tingui una tinença recíproca destinada a incrementar artificialment els fons propis

- Article 46. Deducció de la tinença d’instruments de capital de nivell 2 d’ens del sector financer

- Article 47. Deducció dels instruments de nivell 2 quan l’entitat no tingui una inversió significativa en un ens pertinent

- Article 41. Instruments de capital de nivell 2

- Secció quarta. Requisits generals dels fons propis

- Secció primera. Capital de nivell 1 ordinari

- Capítol segon. Interessos minoritaris i instruments de capital de nivell 1 addicional i del capital de nivell 2 emesos per filials

- Article 51. Interessos minoritaris inclosos en el capital de nivell 1 ordinari consolidat

- Article 52. Instruments de capital de nivell 1 admissibles inclosos en el capital de nivell 1 consolidat

- Article 53. Capital de nivell 1 admissible inclòs en el capital de nivell 1 addicional consolidat

- Article 54. Fons propis admissibles inclosos en els fons propis consolidats

- Article 55. Instruments de fons propis admissibles inclosos en el capital de nivell 2 consolidat

- Capítol tercer. Participacions qualificades fora del sector financer

- Capítol primer. Elements dels fons propis

- Títol III. Requisits de capital

- Capítol primer. Requisits generals, valoració i comunicació

- Capítol segon. Coixins de capital

- Article 67. Càlcul dels percentatges de coixí de capital anticíclic específic de cada entitat

- Article 68. Fixació dels percentatges dels coixins anticíclics per a exposicions ubicades al Principat d’Andorra

- Article 69. Reconeixement del percentatges de coixins anticíclics de països tercers

- Article 70. Fixació del coixí de capital per a entitats d’importància sistèmica

- Article 71. Requeriment per mantenir un coixí contra riscos sistèmics

- Article 72. Reconeixement del percentatge de coixí contra riscos sistèmics

- Article 72 bis. Restriccions aplicables a les distribucions

- Article 67. Càlcul dels percentatges de coixí de capital anticíclic específic de cada entitat

- Capítol tercer. Requisits de capital per risc de crèdit

- Secció primera. Principis generals

- Secció segona. Mètode estàndard

- Article 77. Valor d’exposició

- Article 78. Categories d’exposició

- Article 79. Càlcul de les exposicions ponderades per risc

- Article 80. Exposicions a administracions centrals o bancs centrals

- Article 81. Exposicions a administracions regionals o autoritats locals

- Article 82. Exposicions a ens del sector públic

- Article 83. Exposicions a bancs multilaterals de desenvolupament

- Article 84. Exposicions enfront d’organitzacions internacionals

- Article 85. Exposicions enfront d’entitats

- Article 86. Exposicions enfront d’entitats qualificades

- Article 87. Exposicions enfront d’entitats no qualificades

- Article 88. Exposicions a empreses

- Article 89. Exposicions minoristes

- Article 90. Exposicions garantides amb hipoteques sobre béns immobles

- Article 91. Exposicions garantides plenament i íntegrament per hipoteques sobre béns immobles residencials

- Article 92. Exposicions garantides plenament i íntegrament per hipoteques sobre béns immobles comercials

- Article 93. Exposicions en situació d’impagament

- Article 94. Elements associats a riscos especialment elevats

- Article 95. Exposicions en forma de bons garantits

- Article 96. Elements corresponents a posicions de titulització

- Article 97. Exposicions enfront d’entitats i d’empreses amb avaluació creditícia a curt termini

- Article 98. Exposicions en forma de participacions o accions en organismes d’inversió col·lectiva (OIC)

- Article 99. Exposicions de renda variable

- Article 100. Altres elements

- Article 101. Utilització de les avaluacions creditícies realitzades per ECAI

- Article 102. Correspondència de les avaluacions creditícies de les ECAI reconegudes específicament al Principat d’Andorra

- Article 103. Utilització de les avaluacions creditícies realitzades per les agències de crèdit a l’exportació

- Article 104. Requisits generals de l’ús de les avaluacions creditícies de les ECAI per determinar les ponderacions de risc

- Article 105. Avaluació creditícia d’emissors i emissions

- Article 106. Avaluacions creditícies a curt i llarg termini

- Article 107. Elements en moneda nacional i en divises

- Secció tercera. Reducció del risc de crèdit

- Article 108. Definicions

- Article 109. Principis per al reconeixement dels efectes de les tècniques de mitigació de risc de crèdit

- Article 110. Principis que regeixen l’admissibilitat de les tècniques de mitigació del risc de crèdit

- Article 111. Compensació d’operacions de balanç

- Article 112. Acords marc de compensació contractual relatius a operacions de recompra, operacions de préstec de valors o de primeres matèries o d’operativa a crèdit de valors o de primeres matèries o altres operacions vinculades al mercat de capitals

- Article 113. Garanties reals admissibles

- Article 114. Altres garanties reals admissibles d’acord amb el mètode ampli per a les garanties reals de naturalesa financera

- Article 115. Altres béns i drets utilitzats com a garantia real

- Article 116. Proveïdors de cobertura admissibles

- Article 117. Admissibilitat de les garanties com a cobertura del risc de crèdit mitjançant garanties personals

- Article 118. Tipus admissibles de derivats de crèdit

- Article 119. Requisits aplicables als acords de compensació d’operacions de balanç (diferents dels acords marc de compensació a què es refereix l’article 120)

- Article 120. Requisits aplicables als acords marc de compensació relatius a operacions de recompra, operacions de préstec de valors o de primeres matèries o d’operacions a crèdit de valors o de primeres matèries o altres operacions vinculades al mercat de capitals

- Article 121. Requisits aplicables a les garanties reals de naturalesa financera

- Article 122. Requisits aplicables a les garanties reals sobre béns immobles

- Article 123. Requisits aplicables als drets de cobrament

- Article 124. Requisits per tractar les exposicions derivades d’operacions d’arrendament financer com a exposicions cobertes per garantia real

- Article 125. Requisits aplicables a altres béns i drets utilitzats com a garantia real

- Article 126. Requisits comuns a les garanties personals i als derivats de crèdit

- Article 127. Contragaranties d’emissors sobirans i d’altres ens del sector públic

- Article 128. Requisits addicionals aplicables a les garanties personals

- Article 129. Requisits addicionals per a derivats de crèdit

- Article 130. Bons vinculats a crèdits

- Article 131. Compensació d’operacions de balanç

- Article 132. Utilització d’ajustos de volatilitat segons el mètode supervisor o el mètode d’estimacions pròpies en els acords marc de compensació

- Article 133. Mètode simple per a les garanties reals de naturalesa financera

- Article 134. Mètode ampli per a les garanties reals de naturalesa financera

- Article 135. Ajustaments supervisors de volatilitat d’acord amb el mètode ampli per a les garanties reals de naturalesa financera

- Article 136. Estimacions pròpies dels ajustaments de volatilitat d’acord amb el mètode ampli per a les garanties reals de naturalesa financera

- Article 137. Increment dels ajustaments de volatilitat d’acord amb el mètode ampli per a les garanties reals de naturalesa financera

- Article 138. Condicions per a l’aplicació d’un ajustament de volatilitat del 0% d’acord amb el mètode ampli per a les garanties reals de naturalesa financera

- Article 139. Càlcul de les exposicions ponderades per risc d’acord amb el mètode ampli per a les garanties reals de naturalesa financera

- Article 140. Altres béns i drets utilitzats com a garantia real

- Article 141. Valoració

- Article 142. Càlcul de les exposicions ponderades per risc en el cas de cobertura parcial i divisió en trams

- Article 143. Càlcul de les exposicions ponderades per risc d’acord amb el mètode estàndard

- Article 144. Desfasament de venciment

- Article 145. Venciment de la cobertura del risc de crèdit

- Article 146. Valoració de la cobertura

- Article 147. Derivats de crèdit de primer impagament (first-to-default)

- Article 148. Derivats de crèdit d’n-èsim impagament (nth-to-default)

- Secció quarta. Titulització

- Article 149. Definicions

- Article 149 bis. Criteris aplicables a les titulitzacions STS admissibles per al tractament de capital diferenciat

- Article 150. Titulització tradicional

- Article 151. Titulització sintètica

- Article 151 bis. Requisits operatius aplicables a les clàusules d’amortització anticipada

- Article 152. Càlcul dels imports de les exposicions ponderades per risc

- Article 153. Valor de l’exposició

- Article 154. Reconeixement de la reducció del risc de crèdit en posicions de titulització

- Article 155. Suport implícit

- Article 155 bis. Càlcul per les entitats originadores dels imports de les exposicions ponderades per risc en una titulització sintètica

- Article 155 tris. Tractament dels desfasaments de venciment en les titulitzacions sintètiques

- Article 156. Reducció dels imports de les exposicions ponderades per risc

- Article 157. Ordre de preferència dels mètodes

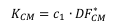

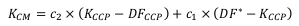

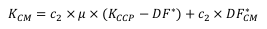

- Article 157 bis. Determinació del KSA

- Article 157 tris. Determinació del punt d’unió (A) i del punt de separació (D)

- Article 157 quater. Determinació del venciment dels trams (MT)

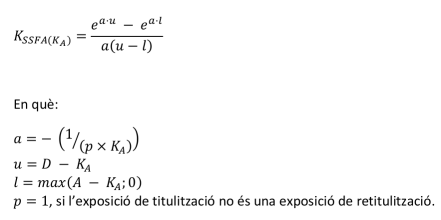

- Article 158. Càlcul dels imports de les exposicions ponderades per risc segons el mètode estàndard (SEC-SA)

- Article 159. Tractament de les titulitzacions STS segons el mètode SEC-SA

- Article 160. Càlcul dels imports de les exposicions ponderades per risc segons el mètode basat en qualificacions externes (SEC-ERBA)

- Article 161. Tractament de les titulitzacions STS segons el mètode SEC-ERBA

- Article 162. Ponderació de risc màxima per a posicions de titulització preferents: enfocament de transparència

- Article 163. Requisits de capital màxims

- Article 164. Retitulitzacions

- Article 165. Posicions preferents en titulitzacions de pimes

- Article 166. Utilització de les avaluacions creditícies efectuades per les ECAI

- Article 167. Exigències que han de complir les avaluacions creditícies de les ECAI

- Article 168. Utilització de les avaluacions creditícies

- Article 149. Definicions

- Secció cinquena. Risc de crèdit de contrapart

- Article 169. Determinació del valor d’exposició

- Article 170. Definicions

- Article 171. Mètodes de càlcul del valor de l’exposició

- Article 172. Mètode de valoració de la posició a preus de mercat

- Article 173. Mètode de l’exposició original

- Article 174. Mètode estàndard

- Article 175. Operacions amb perfil de risc lineal

- Article 176. Operacions amb perfil de risc no lineal

- Article 177. Tractament de les garanties reals

- Article 178. Càlcul de les posicions de risc

- Article 179. Posicions de risc de tipus d’interès

- Article 180. Conjunt de posicions compensables

- Article 181. Reconeixement de la compensació contractual a l’efecte de la reducció del risc

- Article 182. Reconeixement dels acords de compensació contractual

- Article 183. Obligacions de les entitats

- Article 184. Efectes del reconeixement de la compensació com a tècnica de reducció del risc

- Article 185. Elements de la cartera de negociació

- Article 186. Definicions relatives als requisits de fons propis per exposicions enfront d’una entitat de contrapartida central

- Article 187. Àmbit d’aplicació material dels requisits de fons propis per exposicions enfront d’una entitat de contrapartida central

- Article 188. Supervisió de les exposicions a ECC

- Article 189. Règim de les exposicions de membres compensadors a ECC

- Article 190. Règim de les exposicions de membres compensadors a clients

- Article 191. Règim de les exposicions a clients

- Article 192. Requisits de fons propis per les exposicions de negociació

- Article 193. Requisits de fons propis per contribucions prefinançades al fons per impagaments d’una ECC

- Article 194. Requisits de fons propis per contribucions prefinançades al fons per impagaments d’una ECCQ

- Article 195. Requisits de fons propis per contribucions prefinançades al fons per impagaments d’una ECC no qualificada i per contribucions amb garanties personals per una ECC no qualificada

- Article 196. Càlcul alternatiu del requisit de fons propis per exposicions a una ECCQ

- Article 197. Requisits de fons propis per exposicions a ECCQ que deixen de complir determinades condicions

- Capítol quart. Requisits de fons propis per risc operatiu

- Capítol cinquè. Requisits de capital per risc de mercat

- Secció primera. Disposicions generals

- Secció segona. Requisits de fons propis per risc de posició

- Article 208. Requisits de fons propis amb risc de posició

- Article 209. Càlcul de posicions netes

- Article 210. Contractes de futurs i contractes a termini sobre tipus d’interès

- Article 211. Opcions i certificats d’opció de compra

- Article 212. Operacions de permuta financera

- Article 213. Risc de tipus d’interès sobre instruments derivats

- Article 214. Derivats de crèdit

- Article 215. Valors venuts d’acord amb un pacte de recompra o prestats

- Article 216. Posicions netes en instruments de deute

- Article 217. Limitació del requisit de fons propis per posicions netes

- Article 218. Requisits de fons propis per instruments de deute no consistents en titulitzacions

- Article 219. Requisits de fons propis per a instruments de titulització

- Article 220. Requisits de fons propis per a la cartera de negociació de correlació

- Article 221. Càlcul del risc general en funció del venciment

- Article 222. Càlcul del risc general en funció de la duració

- Article 223. Posicions netes en instruments de renda variable

- Article 224. Risc específic dels instruments de renda variable

- Article 225. Risc general dels instruments de renda variable

- Article 226. Índexs borsaris

- Article 227. Reducció de posicions netes

- Article 228. Reconeixement de la cobertura per derivats de crèdit

- Article 229. Reconeixement de la cobertura per derivats de crèdit de primer impagament i d’n-èsim impagament

- Article 230. Requisits de fons propis per a organismes d’inversió col·lectiva (OIC)

- Article 231. Criteris generals aplicables als OIC

- Article 232. Mètodes específics aplicables als OIC

- Secció tercera. Requisits de fons propis per risc de tipus de canvi

- Secció quarta. Requisits de fons propis per risc de matèries primeres

- Article 237. Elecció del mètode de càlcul del risc de matèries primeres

- Article 238. Activitats auxiliars amb matèries primeres

- Article 239. Posicions en matèries primeres

- Article 240. Instruments concrets

- Article 241. Sistema d’escala de venciments

- Article 242. Mètode simplificat

- Article 243. Sistema d’escala de venciments ampliada

- Capítol sisè. Requisits de fons propis per risc de liquidació

- Capítol setè. Requisits de fons propis per risc d’ajust de valoració del crèdit

- Article 247. Definicions de caràcter específic dels fons propis per risc d’ajust de valoració del crèdit

- Article 248. Significat d’ajustament de valoració del crèdit

- Article 249. Àmbit d’aplicació

- Article 250. Mètode estàndard

- Article 251. Alternativa a la utilització dels models AVC per calcular els requisits de fons propis

- Article 252. Cobertures admissibles

- Títol IV. Grans exposicions

- Article 253. Objecte

- Article 254. Exempcions

- Article 255. Definició d’exposició

- Article 256. Càlcul del valor d’exposició

- Article 257. Definició d’entitat als efectes de grans exposicions

- Article 258. Definició de gran exposició

- Article 259. Requisits d’informació

- Article 260. Limitació de la gran exposició

- Article 261. Compliment dels requisits enfront de grans exposicions

- Article 262. Càlcul de requisits de fons propis addicionals a grans exposicions a la cartera de negociació

- Article 263. Procediments per impedir que les entitats eludeixin el requisit de fons propis addicional

- Article 264. Tècniques admissibles de reducció del risc

- Article 265. Exempcions

- Article 266. Càlcul dels efectes de l’ús de tècniques de reducció del risc de crèdit

- Article 267. Exposicions derivades d’activitats de préstec hipotecari

- Article 268. Enfocament alternatiu

- Títol V. Exposicions al risc de crèdit transferit

- Títol VI. Liquiditat

- Capítol primer. Definicions i requisits de cobertura de liquiditat

- Capítol segon. Informació de liquiditat

- Article 280. Obligació d’informació i format de la informació

- Article 281. Informació sobre els actius líquids

- Article 282. Requisits operatius aplicables a les tinences d’actius líquids

- Article 283. Valoració dels actius líquids

- Article 284. Divises amb limitacions de disponibilitat d’actius líquids

- Article 285. Sortides de liquiditat

- Article 286. Sortides sobre dipòsits minoristes

- Article 287. Sortides sobre altres passius

- Article 288. Sortides addicionals

- Article 289. Sortides de línies de liquiditat i de crèdit

- Article 290. Entrades

- Article 291. Actualització de futurs requisits de liquiditat

- Capítol tercer. Informació sobre finançament estable

- Títol VII. Palanquejament

- Article 294. Càlcul de la ràtio de palanquejament

- Article 295. Valor d’exposició dels derivats

- Article 296. Addició per risc de crèdit de contrapart per a les operacions amb compromís de recompra, operacions de préstec o operacions a crèdit de valors o matèries primeres, operacions amb liquidació diferida i operacions de préstec amb reposició del marge

- Article 297. Requeriment de l’informe

- Títol VIII. Divulgació per les entitats

- Capítol primer. Principis generals

- Capítol segon. Criteris tècnics sobre transparència i divulgació d’informació

- Article 302. Polítiques i objectius en matèria de gestió de riscs

- Article 303. L’àmbit d’aplicació

- Article 304. Fons propis

- Article 305. Requisits de capital

- Article 306. Exposició al risc de crèdit de contrapart

- Article 307. Coixins de capital

- Article 308. Ajustaments per risc de crèdit

- Article 309. Actius lliures de càrregues

- Article 310. Utilització de les ECAI

- Article 311. Exposició al risc de mercat

- Article 311 bis. Risc operatiu

- Article 312. Exposicions de renda variable que no figurin en la cartera de negociació

- Article 313. Exposició de risc de tipus d’interès sobre posicions no incloses en la cartera de negociació

- Article 314. Exposició a posicions de titulització

- Article 315. Política de retribucions

- Article 316. Palanquejament

- Capítol tercer. Criteris de selecció per a l’ús d’instruments i metodologies particulars

- Títol IX. Supervisió prudencial

- Article 318. Risc macroprudencial o sistèmic observat al Principat d’Andorra

- Article 319. Requisits prudencials

- Disposicions transitòries

- Disposició transitòria primera. Pèrdues no realitzades i valorades al valor raonable

- Disposició transitòria segona. Guanys no realitzats valorats al valor raonable

- Disposició transitòria segona bis. Tractament temporal de pèrdues i guanys no realitzats valorats al valor raonable amb canvis en un altre resultat global en vista de la pandèmia de la COVID-19

- Disposició transitòria tercera. Deduccions en els elements de capital de nivell 1 ordinari

- Disposició transitòria tercera bis. Excepció relativa a les deduccions dels elements del capital de nivell 1 ordinari en el cas de les exposicions dubtoses

- Disposició transitòria quarta. Exempció de la deducció a efectuar en els elements del capital de nivell 1 ordinari

- Disposició transitòria cinquena. Exempció de la deducció de les participacions en el capital d’empreses d’assegurances en els elements del capital de nivell 1 ordinari

- Disposició transitòria sisena. Elements no deduïts en el capital de nivell 1 ordinari

- Disposició transitòria setena. Introducció de modificacions a la norma NIC 19

- Disposició transitòria vuitena. Introducció de la NIIF 9

- Disposició transitòria novena. Deduccions en els elements de capital de nivell 1 addicional

- Disposició transitòria desena. Elements no deduïts en els elements de capital de nivell 1 addicional

- Disposició transitòria onzena. Deduccions en els elements del capital de nivell 2

- Disposició transitòria dotzena. Deduccions en els elements de capital de nivell 2

- Disposició transitòria tretzena. Percentatges aplicables a la deducció en elements de capital de nivell 1, nivell 1 addicional i nivell 2

- Disposició transitòria catorzena. Reconeixement en els fons propis consolidats dels interessos minoritaris i del capital de nivell 1 addicional i el capital de nivell 2 admissibles

- Disposició transitòria quinzena. Deduccions i filtres addicionals

- Disposició transitòria setzena. Àmbit d’aplicació relatiu a les operacions amb derivats amb fons de pensions

- Disposició transitòria dissetena. Aplicabilitat de les disposicions d’anterioritat als elements considerats de fons propis, d’acord amb la Llei de regulació dels criteris de solvència i de liquiditat de les entitats financeres, del 29 de febrer del 1996

- Disposició transitòria divuitena. Admissibilitat de la inclusió en el capital de nivell 1 ordinari dels comptes de primes d’emissió relacionades amb elements considerats com a fons propis d’acord amb la Llei de regulació dels criteris de solvència i de liquiditat de les entitats financeres, del 29 de febrer del 1996

- Disposició transitòria dinovena. Límits en l’aplicació de els disposicions d’anterioritat als elements de capital de nivell 1 ordinari, de capital de nivell 1 addicional i del capital de nivell 2

- Disposició transitòria vintena. Altres elements dels fons propis exclosos de les disposicions d’anterioritat aplicables als elements de capital de nivell 1 ordinari o del capital de nivell 1 addicional

- Disposició transitòria vint-i-unena. Amortització dels elements que es consideren elements del capital de nivell 2 en virtut de disposicions d’anterioritat

- Disposició transitòria vint-i-dosena. Instruments híbrids amb opció i incentius d’amortització

- Disposició transitòria vint-i-tresena. Elements de capital de nivell 2 amb incentius d’amortització

- Disposició transitòria vint-i-quatrena. Venciment efectiu

- Disposició transitòria vint-i-cinquena. Comunicació dels fons propis

- Disposició transitòria vint-i-sisena. Disposicions transitòries aplicables a grans exposicions

- Disposició transitòria vint-i-setena. Disposicions transitòries aplicables al capital admissible

- Disposició transitòria vint-i-vuitena. Tractament de determinades exposicions enfront de les administracions centrals o els bancs centrals dels estats membres de la UE

- Disposició transitòria vint-i-novena. Requisits de fons propis per exposicions enfront d’ECC

- Disposició transitòria trenta. Exempció aplicable als operadors en matèries primeres

- Disposició transitòria trenta-unena. Palanquejament

- Disposició transitòria trentena primera bis. Tractament temporal del deute públic emès en la moneda d’un altre estat membre de la Unió Europea

- Disposició transitòria trentena primera ter. Exclusió temporal de determinades exposicions enfront de bancs centrals de la mesura d’exposició total en vista de la pandèmia de la COVID-19

- Disposició transitòria trentena primera quater. Càlcul temporal del valor d’exposició de les compravendes convencionals pendents de liquidació en vista de la pandèmia de la COVID-19

- Disposició transitòria trenta-dosena. Requisits de capital pel risc de crèdit en exposicions enfront de PIME

- Disposicións finals

- Annex I

Classificació de partides fora del balanç - Annex II

Tipus de derivats - Annex III

Elements subjectes a notificació suplementària d’actius líquids Disposició transitòria primera de la Correcció d’errata, de l’1 de desembre del 2021, per la qual s’han constatat algunes errades en el Decret 102/2021, del 31 de març del 2021, de modificació del Reglament de desenvolupament de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió

Índex

Exposició de motius

Títol I. Disposicions generals

Capítol primer. Objecte, àmbit d’aplicació i definicions

Capítol segon. Excepcions a l’aplicació dels requisits prudencials en base individual, subconsolidada i consolidada

Secció primera. Excepcions a l’aplicació a escala individual dels requisits prudencials

Secció segona. Excepcions a l’aplicació a escala consolidada dels requisits prudencials

Títol II. Fons propis

Capítol primer. Elements dels fons propis

Secció primera. Capital de nivell 1 ordinari

Secció segona. Capital de nivell 1 addicional

Secció tercera. Capital de nivell 2

Secció quarta. Requisits generals dels fons propis

Capítol segon. Interessos minoritaris i instruments de capital de nivell 1 addicional i del capital de nivell 2 emesos per filials

Capítol tercer. Participacions qualificades fora del sector financer

Títol III. Requisits de capital

Capítol primer. Requisits generals, valoració i comunicació

Secció primera. Nivell de fons propis necessaris

Secció segona. Exigències en matèria de càlcul i de comunicació de la informació

Secció tercera. Requisits específics aplicables a la cartera de negociació, a la seva gestió, a la seva valoració prudent i a les cobertures internes

Capítol segon. Coixins de capital

Capítol tercer. Requisits de capital per risc de crèdit

Secció primera. Principis generals

Secció segona. Mètode estàndard

Secció tercera. Reducció del risc de crèdit

Secció quarta. Titulització

Secció cinquena. Risc de crèdit de contrapart

Capítol quart. Requisits de fons propis per risc operatiu

Secció primera. Principis generals pels quals es regeix la utilització dels diferents mètodes

Secció segona. Mètode de l’indicador bàsic

Secció tercera. Mètode estàndard

Capítol cinquè. Requisits de capital per risc de mercat

Secció primera. Disposicions generals

Secció segona. Requisits de fons propis per risc de posició

Secció tercera. Requisits de fons propis per risc de tipus de canvi

Secció quarta. Requisits de fons propis per risc de matèries primeres

Capítol sisè. Requisits de fons propis per risc de liquidació

Capítol setè. Requisits de fons propis per risc d’ajust de valoració del crèdit

Títol IV. Grans exposicions

Títol V. Exposicions al risc de crèdit transferit

Capítol primer. Disposicions generals

Capítol segon. Requisits aplicables a les entitats inversores

Capítol tercer. Requisits aplicables a les entitats organitzadores i patrocinadores

Títol VI. Liquiditat

Capítol primer. Definicions i requisits de cobertura de liquiditat

Capítol segon. Informació de liquiditat

Capítol tercer. Informació sobre finançament estable

Títol VII. Palanquejament

Títol VIII. Divulgació per les entitats

Capítol primer. Principis generals

Capítol segon. Criteris tècnics sobre transparència i divulgació d’informació

Capítol tercer. Criteris de selecció per a l’ús d’instruments i metodologies particulars

Títol IX. Supervisió prudencial

Disposicions transitòries

Disposicións finals

Annex I. Classificació de partides fora del balanç

Annex II. Tipus de derivats

Annex III Elements subjectes a notificació suplementària d’actius líquids

Títol I. Disposicions generals

Capítol primer. Objecte, àmbit d’aplicació i definicions

Capítol segon. Excepcions a l’aplicació dels requisits prudencials en base individual, subconsolidada i consolidada

Secció primera. Excepcions a l’aplicació a escala individual dels requisits prudencials

Secció segona. Excepcions a l’aplicació a escala consolidada dels requisits prudencials

Títol II. Fons propis

Capítol primer. Elements dels fons propis

Secció primera. Capital de nivell 1 ordinari

Secció segona. Capital de nivell 1 addicional

Secció tercera. Capital de nivell 2

Secció quarta. Requisits generals dels fons propis

Capítol segon. Interessos minoritaris i instruments de capital de nivell 1 addicional i del capital de nivell 2 emesos per filials

Capítol tercer. Participacions qualificades fora del sector financer

Títol III. Requisits de capital

Capítol primer. Requisits generals, valoració i comunicació

Secció primera. Nivell de fons propis necessaris

Secció segona. Exigències en matèria de càlcul i de comunicació de la informació

Secció tercera. Requisits específics aplicables a la cartera de negociació, a la seva gestió, a la seva valoració prudent i a les cobertures internes

Capítol segon. Coixins de capital

Capítol tercer. Requisits de capital per risc de crèdit

Secció primera. Principis generals

Secció segona. Mètode estàndard

Secció tercera. Reducció del risc de crèdit

Secció quarta. Titulització

Secció cinquena. Risc de crèdit de contrapart

Capítol quart. Requisits de fons propis per risc operatiu

Secció primera. Principis generals pels quals es regeix la utilització dels diferents mètodes

Secció segona. Mètode de l’indicador bàsic

Secció tercera. Mètode estàndard

Capítol cinquè. Requisits de capital per risc de mercat

Secció primera. Disposicions generals

Secció segona. Requisits de fons propis per risc de posició

Secció tercera. Requisits de fons propis per risc de tipus de canvi

Secció quarta. Requisits de fons propis per risc de matèries primeres

Capítol sisè. Requisits de fons propis per risc de liquidació

Capítol setè. Requisits de fons propis per risc d’ajust de valoració del crèdit

Títol IV. Grans exposicions

Títol V. Exposicions al risc de crèdit transferit

Capítol primer. Disposicions generals

Capítol segon. Requisits aplicables a les entitats inversores

Capítol tercer. Requisits aplicables a les entitats organitzadores i patrocinadores

Títol VI. Liquiditat

Capítol primer. Definicions i requisits de cobertura de liquiditat

Capítol segon. Informació de liquiditat

Capítol tercer. Informació sobre finançament estable

Títol VII. Palanquejament

Títol VIII. Divulgació per les entitats

Capítol primer. Principis generals

Capítol segon. Criteris tècnics sobre transparència i divulgació d’informació

Capítol tercer. Criteris de selecció per a l’ús d’instruments i metodologies particulars

Títol IX. Supervisió prudencial

Disposicions transitòries

Disposicións finals

Annex I. Classificació de partides fora del balanç

Annex II. Tipus de derivats

Annex III Elements subjectes a notificació suplementària d’actius líquids

Títol I. Disposicions generals

Capítol primer. Objecte, àmbit d’aplicació i definicions

Article 1. Objecte

Aquest Reglament té per objecte desenvolupar certes disposicions de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió en relació amb els requisits de solvència i el règim de supervisió de les entitats.

Aquest Reglament no regula els requisits de publicitat que siguin aplicables a l’Autoritat Financera Andorrana (AFA) en l’àmbit de la regulació i la supervisió prudencial d’entitats establerts en la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió.

Article 2. Àmbit d’aplicació

Aquest Reglament és aplicable a les entitats bancàries i les empreses d’inversió establertes al Principat d’Andorra i als grups o subgrups consolidables d’entitats bancàries i empreses d’inversió amb matriu al Principat d’Andorra. Així mateix, resulta aplicable, d’acord amb els termes previstos a la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió, a les societats financeres de cartera, a les societats financeres mixtes de cartera i als grups de les societats que siguin entitat matriu.

Article 3. Competències de supervisió

A l’efecte de garantir el compliment d’aquest Reglament, l’AFA compta amb les facultats i segueix els procediments que s’estableixen en la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió.

Article 4. Definicions

1. A efectes d’aquest Reglament, s’ha d’entendre per:

1. Actius de fons de pensió de jubilació de prestació definida: són els actius tal com es defineixen en el punt 1 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

2. Actius intangibles: són actius tal com es defineixen en el punt 2 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

3. Actius per impostos diferits: són actius tal com es defineixen en el punt 3 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

4. Actius per impostos diferits que depenen de rendiments futurs: són els actius per impostos diferits, el valor futur dels quals es materialitza únicament si l’entitat genera bases de tributació positives en el futur;

4 bis. Administrador: l’entitat que gestiona diàriament un conjunt de drets de cobrament adquirits o les exposicions creditícies subjacents.

5. Agència externa de qualificació creditícia (o ECAI per les seves sigles en anglès): és una agència de qualificació creditícia tal com es defineix en el punt 4 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

6. Agència externa de qualificació creditícia designada: és una agència externa de qualificació creditícia designada per una entitat;

7. Ajustament per risc de crèdit: té el mateix significat que l’establert en el punt 5 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

8. Altre resultat integral acumulat: té el mateix significat que en el marc comptable aplicable;

9. Altres instruments de capital: són els instruments de capital emesos per ens del sector financer que no entrin en la categoria de capital de nivell 1 ordinari, o de capital de nivell 1 addicional o de capital de nivell 2, o elements dels fons propis de nivell 1 d’assegurances, elements dels fons propis addicionals de nivell 1 d’assegurances, elements dels fons propis de nivell 2 o de nivell 3 d’assegurances;

10. Altres reserves: són les reserves en el sentit del marc comptable aplicable que, d’acord amb aquest marc, es troben subjectes als requisits de divulgació, amb exclusió de tot import que hagi estat inclòs en un altre resultat integral acumulat o en els beneficis no distribuïts;

11. Autoritat competent: és una autoritat pública o un organisme oficial tal com es defineix en el punt 6 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

12. Bancs centrals: són els bancs centrals del Sistema Europeu de Bancs Centrals (SEBC) i els bancs centrals de països tercers;

13. Bancs centrals del SEBC: són els bancs centrals nacionals que són membres del Sistema Europeu de Bancs Centrals (SEBC), i el Banc Central Europeu (BCE);

14. Base consolidada: té el mateix significat que l’establert en el de punt 7 l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

15. Base subconsolidada: té el mateix significat que l’establert en el punt 8 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

16. Bé immoble residencial: és l’immoble residencial ocupat pel seu propietari o per l’arrendatari de l’immoble;

17. Benefici: té el mateix significat que l’establert en el punt 10 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

18. Beneficis discrecionals de pensió de jubilació: té el mateix significat que l’establert en el punt 11 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

19. Beneficis no distribuïts: té el mateix significat que l’establert en el punt 9 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

20. Bons garantits: són les obligacions, enteses com a títols valor mobiliaris representatius d’un deute garantit per una cartera d’actius, emeses per una entitat bancària que té el domicili social al Principat d’Andorra o en un país pertanyent a la UE i que està sotmesa per llei a una supervisió pública especial dissenyada per protegir els titulars de les obligacions;

21. Capital admissible:

a) Als efectes del capítol tercer del títol II, la suma del següent:

b) Als efectes de l’article 50 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió, i del títol IV d’aquest Reglament, la suma del següent:

i) El capital de nivell 1 a que fa referència l’article 27 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió, sense aplicar la deducció de la lletra a de de l’article 20 d’aquest Reglament;

ii) El capital de nivell 2 a què es refereix l’article 37 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió, igual o inferior a un terç del capital de nivell 1 calculat d’acord amb l’incís i d’aquesta lletra;

ii) El capital de nivell 2 a què es refereix l’article 37 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió, igual o inferior a un terç del capital de nivell 1 calculat d’acord amb l’incís i d’aquesta lletra;

b) Als efectes de l’article 50 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió, i del títol IV d’aquest Reglament, la suma del següent:

i) El capital de nivell 1 a què es refereix l’article 27 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

ii) El capital de nivell 2 a què es refereix l’article 37 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió, igual o inferior a un terç del capital de nivell 1.

ii) El capital de nivell 2 a què es refereix l’article 37 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió, igual o inferior a un terç del capital de nivell 1.

22. Capital inicial: és la quantitat i el tipus de fons propis de les entitats bancàries i de les empreses d’inversió especificades en la Llei 7/2013, del 9 de maig, sobre el règim jurídic de les entitats operatives del sistema financer andorrà i altres disposicions que regulen l’exercici de les activitats financeres al Principat d’Andorra;

23. Cartera de negociació: té el mateix significat que l’establert en el punt 13 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

24. Cobertura del risc de crèdit amb garanties personals: és una tècnica de mitigació del risc de crèdit en la qual la reducció del risc de crèdit de l’exposició d’una entitat es deriva de l’obligació per part d’un tercer d’abonar un import en cas d’impagament del prestatari o que es produeixin altres esdeveniments especificats;

25. Cobertura del risc de crèdit amb garanties reals o instruments similars: és una tècnica de mitigació del risc de crèdit en la qual la reducció del risc de crèdit de l’exposició d’una entitat es deriva del dret de l’entitat –en cas d’impagament de la contrapart o de si es produeixen altres esdeveniments de crèdit especificats prèviament en relació amb la contrapart– de liquidar determinats actius o imports, d’obtenir-ne la transferència o la seva propietat, o de retenir-los, o de reduir l’import de l’exposició a la diferència entre l’import de l’exposició i l’import d’un crèdit sobre l’entitat o substituir-lo per l’import corresponent a aquesta diferència;

26. Cobertura interna: és una posició que compensa de forma significativa els components de risc existents entre una posició o conjunt de posicions incloses a la cartera de negociació i una posició o conjunt de posicions alienes a la cartera de negociació;

27. Coixí de conservació del capital: són els fons propis que una entitat està obligada a mantenir, de conformitat amb l’article 57 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

28. Coixí de capital anticíclic específic de cada entitat: són els fons propis que una entitat està obligada a mantenir, de conformitat amb l’article 58 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

29. Coixí de capital per a EIS: són els fons propis que una entitat està obligada a mantenir de conformitat amb l’article 59 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

30. Coixí de capital contra riscos sistèmics: són els fons propis que una entitat està o pot estar obligada a mantenir de conformitat amb l’article 60 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

31. Comprovació independent de preus: és el procés a través del qual es comprova periòdicament l’exactitud i la independència dels preus de mercat o de les dades utilitzades en la valoració segons model;

32. Compte de primes d’emissió: té el mateix significat que en el marc comptable aplicable;

33. Contribució prefinançada d’una entitat al fons per a impagaments d’una ECC: és una contribució al fons per a impagaments d’una entitat de contrapartida central abonada per una entitat.

34. Control: té el mateix significat que l’establert en el punt 14 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

35. Crèdits a l’exportació amb suport oficial: són préstecs o crèdits per finançar l’exportació de béns o serveis per a la qual una agència oficial de crèdit a l’exportació proporciona garanties, assegurances o finançament directe;

36. Diferències temporànies: té el mateix significat que en el marc comptable aplicable;

37. Direcció general: té el mateix significat que l’establert en el punt 15 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

38. Distribucions: té el mateix significat que l’establert en el punt 16 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

39. Elements de fons propis addicionals de nivell 1 d’assegurances: són els elements de fons propis bàsics d’empreses subjectes als requisits de l’apartat 2 de l’article 41 de la Llei 12/2017, del 22 de juny, d’ordenació i supervisió d’assegurances i reassegurances del Principat d’Andorra, quan els elements esmentats estiguin classificats en el capital de nivell 1, i la seva inclusió estigui limitada pels actes delegats que s’adoptin;

40. Elements de fons propis de nivell 1 d’assegurances: són els elements de fons propis bàsics d’empreses subjectes als requisits de l’apartat 2 de l’article 41 de la Llei 12/2017, del 22 de juny, d’ordenació i supervisió d’assegurances i reassegurances del Principat d’Andorra, quan els elements esmentats estiguin classificats en el capital de nivell 1;

41. Elements de fons propis de nivell 2 d’assegurances: són els elements de fons propis bàsics d’empreses subjectes als requisits de l’apartat 2 de l’article 41 de la Llei 12/2017, del 22 de juny, d’ordenació i supervisió d’assegurances i reassegurances del Principat d’Andorra, quan els elements esmentats estiguin classificats en el capital de nivell 2;

42. Elements de fons propis de nivell 3 d’assegurances: són els elements de fons propis bàsics d’empreses subjectes als requisits de l’apartat 2 de l’article 41 de la Llei 12/2017, del 22 de juny, d’ordenació i supervisió d’assegurances i reassegurances del Principat d’Andorra, quan els elements esmentats estiguin classificats en el capital de nivell 3;

43. Empresa d’inversió: són determinats tipus d’entitats financeres d’inversió tal com es defineixen en el punt 18 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

44. Empresa d’inversió reconeguda de països tercers: és una empresa que compleix les condicions següents:

a) En cas d’estar establerta al Principat d’Andorra, entraria en la definició d’empresa d’inversió;

b) Es troba autoritzada en un país tercer;

c) Es troba subjecta i s’ajusta a les normes prudencials que, segons l’AFA, siguin almenys tan estrictes com les establertes en aquest Reglament i en la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió.

b) Es troba autoritzada en un país tercer;

c) Es troba subjecta i s’ajusta a les normes prudencials que, segons l’AFA, siguin almenys tan estrictes com les establertes en aquest Reglament i en la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió.

45. Empresa de serveis auxiliars: és una empresa de serveis auxiliars tal com es defineix en el punt 17 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

46. Empresa financera: és qualsevol de les entitats següents:

a) Una entitat asseguradora, una entitat reasseguradora;

b) Una societat financera mixta de cartera.

b) Una societat financera mixta de cartera.

47. Empresa matriu: és una empresa matriu tal com es defineix en el punt 19 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

48. Ens del sector financer: és un ens del sector financer tal com es defineix en el punt 20 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

49. Ens del sector públic: és un ens del sector públic tal com es defineix en el punt 21 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

50. Entitat: té el mateix significat que l’establert en el punt 23 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

51. Entitat asseguradora: és una entitat asseguradora tal com es defineix en el punt 19 de l’article 6 de la Llei 12/2017, del 22 de juny, d’ordenació i supervisió d’assegurances i reassegurances del Principat d’Andorra;

52. Entitat asseguradora domiciliada fora del Principat d’Andorra: és una entitat asseguradora domiciliada fora del Principat d’Andorra tal com es defineix en el punt 22 de l’article 6 de la Llei 12/2017, del 22 de juny, d’ordenació i supervisió d’assegurances i reassegurances del Principat d’Andorra;

53. Entitat bancària: és una entitat bancària tal com es defineix en el punt 25 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

54. Entitat de contrapartida central (o ECC): té el mateix significat que l’establert en el punt 27 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

55. Entitat de contrapartida central qualificada (o ECCQ): és una entitat de contrapartida central que ha estat reconeguda per l’AFA o autoritzada o reconeguda oficialment per altres autoritats competents de països tercers;

56. Entitat financera: té el mateix significat que l’establert en el punt 28 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

57. Entitat matriu al Principat d’Andorra: és una entitat matriu al Principat d’Andorra tal com es defineix en el punt 29 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

58. Entitat reasseguradora: és una entitat reasseguradora tal com es defineix en el punt 27 de l’article 6 de la Llei 12/2017, del 22 de juny, d’ordenació i supervisió d’assegurances i reassegurances del Principat d’Andorra;

59. Entitat reasseguradora domiciliada fora del Principat d’Andorra: és una entitat reasseguradora domiciliada fora del Principat d’Andorra tal com es defineix en el punt 22 de l’article 6 de la Llei 12/2017, del 22 de juny, d’ordenació i supervisió d’assegurances i reassegurances del Principat d’Andorra;

60. Exposició de negociació: és l’exposició actual, inclòs el marge de variació a causa del membre compensador o al client, però encara no rebut, i qualsevol futura exposició potencial d’un membre compensador o d’un client, davant d’una entitat de contrapartida central originada per contractes i transaccions de les enumerades en les lletres a a e de l’apartat 1 de l’article 187, així com els marges inicials;

61. Factor de conversió: és el quocient entre l’import actual disponible d’un compromís que podria ser utilitzat, i per tant, quedaria pendent en el moment de l’impagament, i l’import actual disponible del compromís; la magnitud del compromís es determina tenint en compte el límit comunicat, llevat que el límit no comunicat sigui superior;

62. Filials: té el mateix significat que l’establert en el punt 33 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

63. Finançament comercial: és el finançament, incloent-hi les garanties, relacionat amb l’intercanvi de béns i serveis mitjançant productes financers de venciment fix i a curt termini (generalment menys d’un any), sense pròrroga automàtica;

64. Finançament especulatiu de béns immobles: és qualsevol préstec amb la finalitat d’adquirir terrenys, urbanitzar-los o edificar-hi en relació amb béns immobles, o que guardi relació amb aquests béns, amb la finalitat d’obtenir guanys amb la revenda;

65. Fons de comerç: té el mateix significat que en el marc comptable aplicable;

66. Fons per a impagaments: és un fons establert per una ECC per tal de limitar les seves exposicions de crèdit pel que fa als seus membres compensadors derivades de l’incompliment d’un o diversos membres compensadors, inclosa la incoació d’un procediment d’insolvència, i que pot ser utilitzat per cobrir pèrdues derivades dels membres compensadors que han incomplert les seves obligacions de pagament.

67. Fons per a riscos bancaris generales: en els casos en què el marc comptable aplicable així ho prevegi, integra els imports que l’entitat de crèdit decideixi assignar a la cobertura d’aquests riscos, quan motius de prudència ho exigeixin, tenint en compte els riscos particulars inherents a les operacions bancàries;

68. Fons propis: té el mateix significat que l’establert en el punt 34 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

69. Fons propis bàsics: són els fons propis tal com s’estableixen en l’apartat 1 de l’article 48 del Reglament d’aplicació de la Llei 12/2017, del 22 de juny, d’ordenació i supervisió d’assegurances i reassegurances del Principat d’Andorra;

70. Grup de clients vinculats entre si: té el mateix significat que l’establert en el punt 35 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

71. Instrument assimilat a efectiu: és un certificat de dipòsit, un bo, amb garantia o sense, o qualsevol altre instrument no subordinat que ha estat emès per l’entitat, l’import del qual ha estat íntegrament percebut per aquesta entitat i que ha de ser reemborsat per la mateixa entitat incondicionalment al seu valor nominal;

72. Instrument financer: té el mateix significat que l’establert en el punt 36 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

73. Instruments de fons propis: són els instruments de capital emesos per l’entitat que entren dins de la categoria de capital de nivell 1 ordinari o de capital de nivell 1 addicional o de capital de nivell 2;

74. Interès minoritari: té el mateix significat que l’establert en el punt 37 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

75. Marc comptable aplicable: té el mateix significat que l’establert en el punt 38 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

76. Mercat organitzat: és el mercat que compleix totes les condicions següents:

a) És un mercat regulat;

b) Compta amb un mecanisme de compensació en virtut del qual els contractes que figuren en l’annex II estan subjectes a requisits de marges diaris obligatoris que, a criteri de les autoritats competents, ofereixen una protecció adequada.

b) Compta amb un mecanisme de compensació en virtut del qual els contractes que figuren en l’annex II estan subjectes a requisits de marges diaris obligatoris que, a criteri de les autoritats competents, ofereixen una protecció adequada.

77. Mercat regulat: és un mercat d’instruments financers tal com es defineix en el punt 39 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

78. Millora creditícia: és l’acord contractual en virtut del qual la qualitat creditícia d’una posició de titulització augmenta respecte a la que hauria existit en cas de no realitzar-se la millora, inclosa la realitzada mitjançant trams de titulització subordinats i altres tipus de cobertura del risc de crèdit;

79. Obligació de referència: és l’obligació utilitzada per determinar el valor liquidatiu d’un derivat de crèdit;

80. Operació amb pacte de recompra: és qualsevol operació que es regeix per un pacte de recompra o de recompra inversa;

81. Òrgan d’administració: té el mateix significat que l’establert al punt 41 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

82. Organisme d’inversió col·lectiva (o OIC): és un organisme d’inversió col·lectiva tal com es defineix en l’article 2 del text refós de la Llei 10/2008, del 12 de juny, de regulació dels organismes d’inversió col·lectiva de dret andorrà, inclosos els organismes d’inversió alternatius tal com es defineixen en l’article 31 del text refós de la Llei 10/2008, del 12 de juny, de regulació dels organismes d’inversió col·lectiva de dret andorrà;

83. Originadora: és una originadora tal com es defineix en el punt 42 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

84. Pacte de recompra i pacte de recompra inversa: és un pacte tal com es defineix en el punt 43 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

85. Pacte de recompra simple: és l’operació amb el compromís de recompra d’un únic actiu o conjunt d’actius similars no complexos, per oposició a un cistell d’actius;

86. Palanquejament: té el mateix significat que l’establert en el punt 44 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

87. Participació: té el mateix significat que l’establert en el punt 45 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

88. Participació qualificada: té el mateix significat que l’establert en el punt 46 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

89. Partides distribuïbles: és l’import dels resultats de l’últim exercici tancat, més els beneficis de l’exercici corrent i les reserves disponibles per a aquesta finalitat abans de les distribucions als titulars dels instruments dels fons propis, menys les pèrdues de l’exercici corrent, els beneficis no distribuïbles de conformitat amb la legislació o els estatuts de l’entitat, així com els saldos mantinguts en reserves no distribuïbles de conformitat amb la llei o els estatuts de l’entitat, sempre que aquestes pèrdues i reserves siguin determinades sobre la base dels comptes individuals de l’entitat i no dels comptes consolidats;

90. Passius per impostos diferits: té el mateix significat que l’atribuït en el marc comptable aplicable;

91. Patrocinadora: és una patrocinadora tal com es defineix en el punt 47 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

92. “Pauta de coixí” és el paràmetre de referència consistent en un percentatge de coixí calculat de conformitat amb l’apartat 1 de l’article 68.

93) Percentatge de coixí de capital anticíclic: té el mateix significat que l’establert a la lletra f, apartat 1 de l’article 54 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

94. Petita empresa” (PE), dintre de la categoria de PIME (vegeu-ho més endavant): es defineix com una empresa que ocupa menys de 50 persones en què el volum de negocis anual o el balanç general anual no supera els 10 milions d’euros. Es considera empresa tota entitat, independentment de la seva forma jurídica, que exerceixi una activitat econòmica. En particular, es considera empreses les entitats que exerceixin una activitat artesanal o altres activitats a títol individual o familiar, les societats de persones i les associacions que exerceixin una activitat econòmica de forma regular.

95. Petita i mitjana empresa: és una categoria d’empreses (PIME) que agrupa les microempreses, petites i mitjanes empreses. Es defineix com una empresa que ocupa menys de 250 persones i en què el volum de negocis anual no supera els 50 milions d’euros o el balanç general anual no supera els 43 milions d’euros.

96. Posició de retitulització: és l’exposició enfront d’una retitulització;

97. Posició de titulització: té el mateix significat que l’establert en el punt 48 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

98. Posicions mantingudes amb finalitat de negociació: són les següents:

a) Les posicions per compte propi i les posicions que procedeixen de la prestació de serveis a clients i de la creació de mercat;

b) Les posicions destinades a ser revenudes a curt termini;

c) Les posicions destinades a treure rendiment de les diferències reals o esperades a curt termini entre els preus de compra i de venda, o d’altres variacions en els preus o en els tipus d’interès.

b) Les posicions destinades a ser revenudes a curt termini;

c) Les posicions destinades a treure rendiment de les diferències reals o esperades a curt termini entre els preus de compra i de venda, o d’altres variacions en els preus o en els tipus d’interès.

98 bis. Prestador original: entitat que, per si mateixa o a través d’entitats vinculades, directament o indirectament, ha concertat l’acord inicial que va crear les obligacions o obligacions potencials del deutor o deutor potencial i que va donar lloc a les exposicions titulitzades.

99. Reducció del risc de crèdit: té el mateix significat que l’establert en el punt 40 de l’apartat 1 de l’article 3 de la de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

100. Requisits combinats de coixins de capital: té el mateix significat que l’establert a la lletra e de l’apartat 1 de l’article 54 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

101. Retitulització: és una titulització en la qual el risc associat a un conjunt d’exposicions subjacents està dividit en trams, i almenys una de les exposicions subjacents és una posició de titulització;

102. Risc d’un excessiu palanquejament: té el mateix significat que l’establert en el punt 51 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

103. Risc de dilució: té el mateix significat que l’establert en el punt 49 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

104. Risc de model: té el mateix significat que l’establert en el punt 50 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

105. Risc operacional: té el mateix significat que l’establert en el punt 52 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

106. Risc sistèmic: té el mateix significat que l’establert en el punt 53 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

107. Sistema de garantia recíproca: és el mecanisme que compleix totes les condicions següents:

a) Les entitats estan integrades en el mateix sistema institucional de protecció a què es refereix l’apartat 7 de l’article 79;

b) Les entitats estan consolidades íntegrament d’acord amb les lletres b, c, d o e del punt 7 de l’article 2 de la Llei 7/2024, del 27 de maig, sobre organització i funcionament de les entitats operatives del sistema financer i l’abús de mercats, i estan incloses en la supervisió en base consolidada de l’entitat que és l’entitat matriu al Principat d’Andorra, d’acord amb el que estableix la secció segona i la tercera del títol III de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió, i sotmeses al requisit de fons propis;

c) L’entitat matriu i les seves filials es troben establertes al Principat d’Andorra i es troben subjectes a autorització i supervisió per part de l’AFA;

d) L’entitat matriu al Principat d’Andorra i les seves filials han subscrit un acord de responsabilitat contractual o legal que protegeix aquestes entitats, i en particular, garanteix la seva liquiditat i solvència, amb la finalitat d’evitar la fallida, quan resulti necessari;

e) Hi ha disposicions destinades a garantir la ràpida aportació de recursos financers en termes de capital i liquiditat si així ho requereix l’acord de responsabilitat contractual o legal esmentat en la lletra d;

f) L’adequació dels acords a què es fa referència en la lletres d i e és comprovada periòdicament per l’AFA;

g) El període mínim de preavís per a una sortida voluntària de l’acord de responsabilitat per part d’una filial és de deu anys;

h) L’AFA està facultada per prohibir una sortida voluntària de l’acord de responsabilitat per part d’una filial.

b) Les entitats estan consolidades íntegrament d’acord amb les lletres b, c, d o e del punt 7 de l’article 2 de la Llei 7/2024, del 27 de maig, sobre organització i funcionament de les entitats operatives del sistema financer i l’abús de mercats, i estan incloses en la supervisió en base consolidada de l’entitat que és l’entitat matriu al Principat d’Andorra, d’acord amb el que estableix la secció segona i la tercera del títol III de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió, i sotmeses al requisit de fons propis;

c) L’entitat matriu i les seves filials es troben establertes al Principat d’Andorra i es troben subjectes a autorització i supervisió per part de l’AFA;

d) L’entitat matriu al Principat d’Andorra i les seves filials han subscrit un acord de responsabilitat contractual o legal que protegeix aquestes entitats, i en particular, garanteix la seva liquiditat i solvència, amb la finalitat d’evitar la fallida, quan resulti necessari;

e) Hi ha disposicions destinades a garantir la ràpida aportació de recursos financers en termes de capital i liquiditat si així ho requereix l’acord de responsabilitat contractual o legal esmentat en la lletra d;

f) L’adequació dels acords a què es fa referència en la lletres d i e és comprovada periòdicament per l’AFA;

g) El període mínim de preavís per a una sortida voluntària de l’acord de responsabilitat per part d’una filial és de deu anys;

h) L’AFA està facultada per prohibir una sortida voluntària de l’acord de responsabilitat per part d’una filial.

108. Sistema de negociació multilateral (o SMN): sistema multilateral operat per una entitat operativa del sistema financer que presta serveis d’inversió o per un gestor del mercat que permet reunir dins el sistema i segons normes no discrecionals els diversos interessos de compra i de venda sobre instruments financers de múltiples tercers per donar lloc a contractes de conformitat amb les disposicions legals i reglamentàries que regulen l’autorització i el funcionament d’aquest tipus de sistemes de negociació;

109. Sistema de plans de pensió de jubilació: comprèn:

a) Fons de pensions d’ocupació, inclosa tota entitat autoritzada responsable de gestionar aquests fons i d’actuar en el seu nom, així com qualsevol entitat jurídica creada per als fins d’inversió d’aquests fons, que actuï únicament i exclusivament en interès d’aquests fons;

b) Activitats relacionades amb el pagament de prestacions de jubilació professional desenvolupades per les institucions;

c) Activitats relacionades amb el pagament de prestacions de jubilació professional desenvolupades per les entitats asseguradores del ram de vida regulades per la Llei 12/2017, del 22 de juny, d’ordenació i supervisió d’assegurances i reassegurances del Principat d’Andorra o una regulació equivalent en un país tercer, sempre que tots els actius i passius corresponents a aquestes activitats estiguin clarament delimitats i es gestionin i s’organitzin independentment de la resta de les activitats desenvolupades per les entitats asseguradores, sense que, en cap cas, no sigui possible cap transferència;

d) Qualssevol altres entitats autoritzades i supervisades, o altres sistemes, sempre que estiguin reconeguts en la legislació nacional o d’un país tercer i que tinguin per objectiu primari proporcionar prestacions de jubilació.

b) Activitats relacionades amb el pagament de prestacions de jubilació professional desenvolupades per les institucions;

c) Activitats relacionades amb el pagament de prestacions de jubilació professional desenvolupades per les entitats asseguradores del ram de vida regulades per la Llei 12/2017, del 22 de juny, d’ordenació i supervisió d’assegurances i reassegurances del Principat d’Andorra o una regulació equivalent en un país tercer, sempre que tots els actius i passius corresponents a aquestes activitats estiguin clarament delimitats i es gestionin i s’organitzin independentment de la resta de les activitats desenvolupades per les entitats asseguradores, sense que, en cap cas, no sigui possible cap transferència;

d) Qualssevol altres entitats autoritzades i supervisades, o altres sistemes, sempre que estiguin reconeguts en la legislació nacional o d’un país tercer i que tinguin per objectiu primari proporcionar prestacions de jubilació.

110. Situació consolidada: té el mateix significat que l’establert en el punt 54 de l’apartat 1 de l’article 3 de la Llei 35/2018, del 20 de desembre, de solvència, liquiditat i supervisió prudencial d’entitats bancàries i empreses d’inversió;

111. Situació d’impagament d’un deutor: és la situació en què es produeix un impagament en relació amb un determinat deutor quan es doni almenys una de les circumstàncies següents:

a) Que l’entitat consideri que hi ha dubtes raonables sobre el pagament de la totalitat de les seves obligacions creditícies a la mateixa entitat, l’empresa matriu o qualsevol de les seves filials, sense que aquesta última recorri a accions com ara l’execució de garanties;

b) Que el deutor mantingui imports vençuts durant més de 90 dies respecte a qualsevol obligació creditícia significativa enfront de l’entitat, l’empresa matriu o qualsevol de les seves filials.

b) Que el deutor mantingui imports vençuts durant més de 90 dies respecte a qualsevol obligació creditícia significativa enfront de l’entitat, l’empresa matriu o qualsevol de les seves filials.

En el cas de les exposicions minoristes, les entitats poden aplicar la definició d’impagament que es dona en les lletres a i b anteriors al nivell d’una línia de crèdit específica, en lloc de fer-ho en relació amb les obligacions totals d’un prestatari.